Tipos de seguros

Classificação

Seguros automóveis, incêndio, vida etc por serem bastante conhecidos facilitam o entendimento do conceito que rege cada um deles. Está na hora de olhar mais atentamente para o conjunto do mercado e saber sobre a disponibilidade de outros mecanismos de proteção contra riscos.

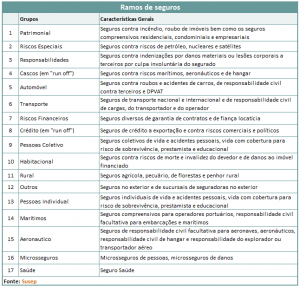

Existem no Brasil, classificados oficialmente, 95 ramos de seguros que apresentam grande variedade de detalhamento. Por exemplo, o seguro de responsabilidade civil tem 12 ramos diferentes, os seguros ligados à agricultura contam com 13 ramos distintos, etc.

Por essa razão, utiliza-se frequentemente um nível mais agregado de análise derivado da Circular 455, de 2012, da Superintendência de Seguros Privados (Susep), autarquia fiscalizadora e reguladora do setor, que trabalha com 16 grupos. A eles deve-se acrescentar o 17° grupo agregado relativo aos seguros de saúde, que são regulados pela Agência Nacional de Saúde Suplementar (ANS – www.ans.org.br).

A tabela abaixo resume esses níveis. Um quadro mais preciso dos grupos de seguros você encontra no site da Susep, em “Atos normativos”.

Existe ainda um nível maior de agregação que divide o mercado em seguros de vida, seguros de saúde e seguros elementares.

Os seguros de vida incluem as apólices contra risco de morte e acidentes pessoais bem como os planos de previdência privada aberta. Já os seguros elementares são os que têm por finalidade a garantia de perdas, danos ou responsabilidades sobre objetos ou pessoas, excluída desta classificação os seguros do ramo vida.

No Brasil, o Decreto 60.589, de 23 de outubro de 1967 classificou separadamente o seguro saúde, mas, no exterior, costuma-se incluí-lo com os seguros elementares, formando o chamado ramo “não vida”.

Seguros facultativos e obrigatórios

Os seguros podem ser ainda facultativos ou obrigatórios. A maioria dos seguros vendidos no Brasil tem contratação facultativa, mas a lei determina a contratação de  uma série de seguros que passam a ser obrigatórios. Muita gente não sabe disso! Veja a lista abaixo:

uma série de seguros que passam a ser obrigatórios. Muita gente não sabe disso! Veja a lista abaixo:

- Seguros Obrigatórios de Responsabilidade Civil dos Proprietários de Veículos Automotores de Via Terrestre.

- Seguro Obrigatório de Responsabilidade Civil dos Proprietários de Veículos Automotores Hidroviários.

- Seguro Obrigatório de Responsabilidade Civil dos Transportadores em Geral.

- Seguro Obrigatório de Responsabilidade Civil do Construtor de Imóveis em Zonas Urbanas por Danos a Pessoas ou Coisas.

- Seguro Obrigatório de Transporte de Bens Pertencentes a Pessoas Jurídicas.

- Seguro Obrigatório de Danos Pessoais a Passageiros de Aeronaves Comerciais e de Responsabilidade Civil do Transportador Aeronáutico

- Seguro Rural Obrigatório.

- Seguro Obrigatório Contra Riscos de Incêndio de Bens Pertencentes a Pessoas Jurídicas.

- Seguro Obrigatório de Garantia do Cumprimento das Obrigações do Incorporador e Construtor de Imóveis e de Garantia do Pagamento à Cargo do Mutuário.

- Seguro Obrigatório de Bens Dados em Garantia de Empréstimos ou Financiamentos de Instituições Financeiras Públicas.

- Seguro Obrigatório de Edifícios Divididos em Unidades Autônomas.

- Seguro Obrigatório de Crédito à Exportação.

- Seguro Habitacional Obrigatório de Morte e Invalidez Permanente (MIP) e de Danos Físicos aos Imóveis (DFI), para os imóveis financiados aos mutuários do Sistema Financeiro da Habitação.

Os seguros acima estão listados no artigo 20 do Decreto-Lei 73, de 1966, que dispõe sobre o Sistema Nacional de Seguros Privados, e estão vigentes. A eles, juntaram-se com o tempo outros seguros obrigatórios por lei. São eles:

Os seguros acima estão listados no artigo 20 do Decreto-Lei 73, de 1966, que dispõe sobre o Sistema Nacional de Seguros Privados, e estão vigentes. A eles, juntaram-se com o tempo outros seguros obrigatórios por lei. São eles:

Seguro de Danos Pessoais Causados por Veículos Automotores de via Terrestre (DPVAT)

Foi criado pela Lei 6.194, de 19 de dezembro de 1974, e tem como objetivo amparar as vítimas de acidentes de trânsito causados por veículos automotores e/ou por suas cargas, em todo o território nacional, independente de quem seja a culpa desses acidentes.

Seguro de Danos Pessoais de Embarcações ou suas Cargas (DPEM)

Foi instituído pela Lei 8.374, de 30 de dezembro de 1991, e tem por finalidade dar cobertura de vida e acidentes pessoais a pessoas, transportadas ou não, inclusive aos proprietários, tripulantes e condutores das embarcações, e a seus respectivos beneficiários ou dependentes, sem importar que a embarcação esteja ou não em operação.

A referida lei foi alterada pela Lei 113.313, de 14/07/16, de modo que a obrigatoriedade de contratação do seguro torna-se sem efeito caso não haja no mercado seguradora que ofereça o seguro DPEM, devendo a Susep informar à autoridade competente a falta de oferta do seguro.

Seguro de Acidentes de Trabalho (SAT)

É um seguro antigo, instituído na época do presidente Getúlio Vargas, mas assumiu maior relevância jurídica a partir da Lei 5.316, de 14 de setembro de 1967. O objetivo é garantir ao empregado segurado do regime de previdência social um seguro contra acidente do trabalho, às expensas do empregador, mediante pagamento de um adicional sobre a folha de salários, garantido atualmente pela Previdência Social.

Seguro Habitacional do Sistema Financeiro da Habitação (SFH)

Esse seguro foi estabelecido em 1964, junto com a Lei 4.380 que criou o Banco Nacional da Habitação (BNH). Ele cobre morte e invalidez do mutuário e danos físicos ao imóvel financiado no âmbito do SFH. Foi extinto pela Medida Provisória 478, de 28 de dezembro de 2009.

Seguro de Responsabilidade Civil dos Transportadores relativo aos danos pessoais provocados aos usuários dos serviços de transporte rodoviário interestadual e internacional

Este seguro foi instituído pelo Decreto 2.521, de 20 de março de 1998 e visa a indenizar as vítimas de acidentes no transporte coletivo interestadual e internacional de passageiros, sem prejuízo da cobertura do seguro obrigatório de danos pessoais (DPVAT).

Seguro Carta Verde

É o seguro obrigatório para automóveis quando em viagem para países do Mercosul e cobre responsabilidade civil por danos pessoais e materiais causados a terceiros não transportados pelo veículo segurado. Foi criado pela Resolução 120, de 1994, do Grupo Mercado Comum, do Mercosul.

Agora atenção! Durante muitos anos, as dificuldades de fiscalização do pagamento dessas apólices fizeram com que a maioria fosse deixada de lado pela população, quase esquecida de que são de contratação obrigatória.

Enquanto a lei não impunha sanção contra o inadimplemento da obrigação, o esquecimento teve pouca ou nenhuma consequência. Isso mudou em 2007! De fato, com a edição da Lei Complementar 126, de 2007, o governo impôs multas pesadas para quem não contratar os seguros legalmente obrigatórios.

A Lei alterou o artigo 112 do Decreto-Lei 73, de 1966, que passou a ter o seguinte teor: “às pessoas que deixarem de contratar os seguros legalmente obrigatórios, sem prejuízo de outras sanções legais, será aplicada multa de: I – o dobro do valor do prêmio, quando este for definido na legislação aplicável; e II – nos demais casos, o que for maior entre 10% da importância segurável ou R$ 1.000,00″.

Seguros em grupo e individuais

Os seguros podem ser também classificados em seguros individuais ou em grupo.

O seguro individual é uma relação entre uma pessoa ou uma família e uma seguradora. A seguradora, evidentemente, terá de aferir corretamente o risco segurado e pulverizá-lo colocando-o numa carteira onde existem diversos riscos semelhantes, mas independentes entre si.

O seguro em grupo é o seguro de um conjunto de pessoas ligadas entre si de modo que se estabelece uma relação triangular entre a seguradora, o segurado e o grupo a que ele pertence. O grupo pode ser constituído por uma empresa, por uma organização sem fins lucrativos, por uma associação profissional, ou por uma pessoa física.

Os seguros contratados por empresas são chamados de empresariais ou corporativos. É um seguro em grupo, formalizado por uma única apólice que garante coberturas estabelecidas de acordo com um critério objetivo e uniforme, não dependente exclusivamente da vontade do segurado.

A seguradora, com base nos contratos de adesão ao seguro, emite para cada segurado um documento que comprova a inclusão no grupo (Certificado de Seguro). Nesse documento constam a identificação do segurado e a designação dos seus beneficiários.

A diferença está bem marcada na previdência privada complementar onde existem os seguintes segmentos:

- o segmento fechado, constituído pelas instituições chamadas fundos de pensão que operam no seio de uma empresa ou grupo de empresas, com planos de grupo para a prestação de benefícios complementares e assemelhados aos da Previdência Social;

- o segmento aberto à participação pública para a prestação de benefícios opcionais, de caráter mais individual, e constituído pelas seguradoras e entidades abertas de previdência privada.

Nos seguros de vida e saúde também são marcantes as diferenças entre planos individuais e coletivos.

No ramo saúde, houve recentemente forte redução da oferta de planos individuais. A razão foi a limitação de reajustes de preços por parte dos órgãos reguladores acarretando seleção adversa de segurados.

O resultado foi que as carteiras de seguros de saúde individual passaram a dar prejuízo e desestimularam a oferta de novos planos pelas empresas. Tal não ocorreu no seguro em grupo, pois o problema da seleção adversa é minimizado desde o início pela provável existência de riscos variados misturados na mesma carteira.

Dica:

Algumas seguradoras, tendo decidido mudar o foco de seus negócios, venderam para outra seguradora carteiras inteiras de seguros de saúde individuais. Se você tem uma apólice desse tipo e isso ocorreu com você, mantenha-a vigente, pois muitas são consideradas de grande valor conforme os benefícios incluídos no plano inicial. Sobretudo, se a idade do segurado for avançada.

Trocar de apólice de seguro individual num momento em as seguradoras reduziram o interesse nesse segmento deve ficar muito caro. E saiba que a margem de manobra da empresa compradora se limita à alteração da rede credenciada, ou seja, o seu risco principal seria a perda de qualidade nos serviços prestados.

Trocar de apólice de seguro individual num momento em as seguradoras reduziram o interesse nesse segmento deve ficar muito caro. E saiba que a margem de manobra da empresa compradora se limita à alteração da rede credenciada, ou seja, o seu risco principal seria a perda de qualidade nos serviços prestados.

Porém, tendo em vista a atual legislação e a fiscalização da Agência Nacional de Saúde, isso é pouco provável. A lei obriga que ela mantenha certas condições na carteira herdada da outra seguradora.

Quem é o beneficiário?

É a pessoa física ou jurídica a favor da qual é devida a indenização em caso de sinistro. O beneficiário pode ser certo (determinado) quando indicado nominalmente na apólice e incerto (indeterminado) quando desconhecido na formação do contrato, como é o caso dos beneficiários dos seguros à ordem ou nos seguros de responsabilidade. Em certos casos, o beneficiário pode ser o estipulante.

Quem é estipulante?

É o terceiro interveniente no contrato de seguro que representa um grupo segurado. É a pessoa física ou jurídica que contrata seguro por conta de terceiros. Pode, eventualmente, assumir a condição de beneficiário, de mandatário do segurado nos seguros facultativos, ou equiparar-se ao segurado nos seguros obrigatórios.

Na legislação brasileira, o estipulante está previsto no Decreto Lei 73, de 1966, tendo sido regulamentadas as contratações por meio deste interveniente segundo diretrizes do Conselho Nacional de Seguros Privados (CNSP).

Um contrato de seguro de vida em grupo, com estipulante, no qual o segurado nomeia sua esposa (beneficiária) para receber a indenização prevista na apólice, no caso de sua morte, é um exemplo de seguro com estipulante e beneficiário diferentes.

Já um seguro de vida em grupo com risco de sobrevivência contratado por um segurado – que também é o estipulante e contribui periodicamente para o plano com o objetivo de receber o valor contratado na apólice – é exemplo de seguro em que estipulante e beneficiário são a mesma pessoa.

Seguros conforme o regime de financiamento

Os seguros diferem também segundo o regime de financiamento, ou seja, a técnica atuarial que determina a forma de financiamento das indenizações e benefícios integrantes do contrato.

Os regimes se dividem em repartição e capitalização. O regime de repartição, por sua vez, se divide entre repartição simples e repartição de capitais de cobertura.

No regime de repartição simples, todos os prêmios pagos pelos segurados em determinado período forma um fundo que se destina ao custeio de indenizações a serem pagas por todos os sinistros ocorridos no próprio período (e às demais despesas da seguradora).

Isso implica em que o prêmio cobrado é calculado de forma que corresponda à importância necessária para cobrir o valor das indenizações relativas aos sinistros esperados. Não há, assim, a possibilidade de devolução ou resgate de prêmios e contribuições capitalizadas ao segurado, ao beneficiário ou ao estipulante, como nos casos de planos de previdência.

Tipicamente, esse regime se aplica aos planos previdenciários ou de seguro de vida em grupo em situações em que a massa de participantes é estacionária e as despesas com pagamento de benefícios são estáveis e de curta duração. É usado também na previdência social estatal (INSS e regimes próprios do Estado), porém, sem a condição de estabilidade mencionada. É o caso também dos seguros de vida em grupo, de seguros de automóveis, de saúde etc. Ocorrido o sinistro, o segurado recebe uma indenização pré-estabelecida independentemente do valor que pagou.

No mercado de seguros, entretanto, para garantia da solvência das empresas, a legislação impõe a formação de provisões de prêmios não ganhos, de oscilação de riscos e de sinistros, devidamente atestadas pelos atuários em Nota Técnica e Avaliação Anual.

O regime de repartição de capitais de cobertura é o método em que há formação de reserva apenas para garantir os pagamentos das indenizações e benefícios iniciados no período, ou seja, arrecada-se apenas o necessário e suficiente para formação de reserva garantidora do cumprimento dos benefícios futuros que se iniciam neste período. E

O regime de repartição de capitais de cobertura é o método em que há formação de reserva apenas para garantir os pagamentos das indenizações e benefícios iniciados no período, ou seja, arrecada-se apenas o necessário e suficiente para formação de reserva garantidora do cumprimento dos benefícios futuros que se iniciam neste período. E

m outras palavras, há formação de um fundo correspondente ao valor atual dos benefícios de prestação continuada iniciados no período em questão. Nesse regime, há a obrigação de constituição de provisão de benefícios concedidos.

O regime de capitalização é o método que consiste em determinar a contribuição necessária para atender determinado fluxo de pagamento de benefícios, estabelecendo que o valor da série de contribuições efetuadas ao longo do tempo seja igual ao valor da série de pagamentos de benefícios que se fará no futuro.

Esse modelo de financiamento constitui reservas tanto para os participantes assistidos como para os ativos e obviamente pressupõe a aplicação das contribuições nos mercados financeiros, de capitais e imobiliários a fim de adicionar valor à reserva que se está constituindo.

A capitalização é dividida em duas fases distintas: a primeira denominada “fase contributiva” e a segunda “fase do benefício”.

A legislação vigente torna obrigatória a utilização do regime financeiro de capitalização para os benefícios de pagamento em prestações que sejam programadas e continuadas. Nesse regime, obriga-se a empresa a constituir provisão de benefícios concedidos, como no caso anterior, e provisão de benefícios a conceder.

Assim, no regime de capitalização, o objetivo não é apenas pagar indenização ou benefício pré-estabelecido, mas permitir ao segurado ou participante retirar ao final do contrato uma poupança que, idealmente, cubra os riscos de morte, invalidez, aposentadoria, etc.